החזר מס שבח - Nadlan Tax

קבלו בחזרה עשרות אלפי שקלים שלא הייתם צריכים לשלם

תשלום על בסיס הצלחה בלבד - לא קיבלת החזר? לא שילמת!

Nadlan Tax הוקמה במטרה להשיב לאזרחי ישראל ולתושבי חוץ כספים אשר שולמו על ידם ביתר, שלא כדין, בעת מכירת נכסי נדל"ן במדינת ישראל

מכרת דירה, מגרש או נכס מקרקעין בשנים האחרונות?

אז איך ניתן בפועל לקבל החזר מס בתחום הנדל"ן?

צוות מומחים של Nadlan Tax ילווה אתכם במקצועיות

החזר מס שבח

Nadlan Tax ישראל מתמחה במיצוי זכויות מלא והחזרי מיסי נדל"ן

מומחים במיסי נדל"ן

בדיקת זכאות חינם

חישוב מס אישי

מכרת דירה או נכס? בוא נבדוק אם מגיע לך החזר מס שבח

9 מתוך 10 מוכרים זכאים להחזר ממוצע של ₪30,000 – אנחנו נחזיר לך את הכסף ששילמת ביתר

- מומחים בטיפול מקיף בהחזרי מס שבח

- תשלום על בסיס הצלחה בלבד - לא קיבלת לא שילמת!

- בדיקה מול מיסוי מקרקעין ומס הכנסה

- צוות מקצועי של עורכי דין ורואי חשבון

- מענה מהיר בתהליך קצר וממוקד

איך עובד התהליך?

1.

בטרם נתחיל את התהליך, פיתחנו עבורכם בדיקת זכאות מיידית בצ'אט האתר (בכפתור הכחול כאן מימין למטה), בה תוכלו לקבל אינדיקציה ראשונית לאחר מענה על מספר שאלות שיבצעו חישוב וסימולציה. תוכלו להשאיר פרטים בסיום הבדיקה או לדלג על הבדיקה על ידי השארת פרטים בטופס וקבלת שיחה מנציג.

2.

שיחת טלפון עם אחד ממומחי Nadlan Tax לצורך בירור ראשוני, בדיקת אפשרות לקבלת החזר, תכנון אסטרטגיה ותכנון המשך פעולה. ככל ויש בסיס להחזר, חתימה על ייפוי כח והסכם התקשרות.

3.

השלמת נתונים ואיסוף חומרים. כדי להעביר לנו חומרים ניתן לשלוח באמצעות לחיצה על הכפתור הבא:

4.

5.

6.

אנו בטוחים בשירות שאנו נותנים למאות לקוחותינו ומאמינים בכל תיק שאנו לוקחים לטיפולנו, לכן שכר הטרחה שלנו תלוי הצלחה בלבד.

שכר הטרחה ל Nadlan Tax יבוצע רק לאחר קבלת הכספים בחשבון הבנק של הלקוח.

מחשבון מס שבח מקרקעין

סימולטור לחישוב מס ליניארי (כולל ניכויים והצמדה)

תוצאות חישוב (אומדן)

החישוב מבוסס על הערכה ליניארית ואינו מהווה תחליף לשומה מקצועית.

מחשבון בדיקת זכאות להחזר מס שבח

בדקו תוך 60 שניות האם מגיע לכם כסף בחזרה מרשות המיסים

1. נתוני המכירה

2. נתונים אישיים מזכים

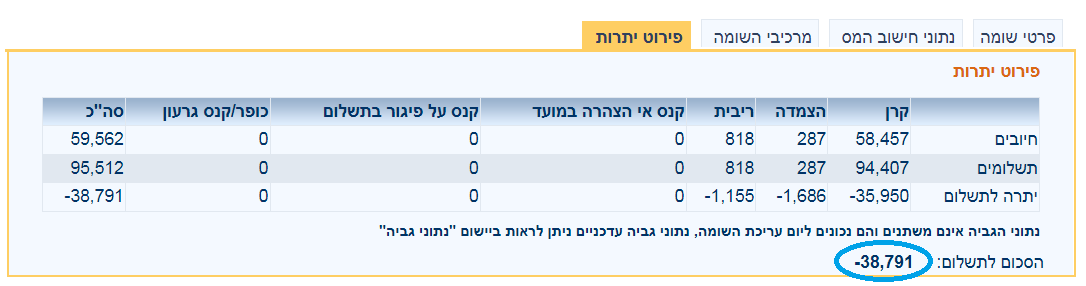

כיום החוק מאפשר להפחית בדיעבד את המס ששילמתם ב-6 השנים האחרונות. עבור רבים, מדובר בהחזרים של עשרות עד מאות אלפי שקלים שיכולים לחזור ישירות לחשבון הבנק שלכם.

מתי נוצר החזר מס שבח?

כאשר נעשית מכירה של נכס, הדיווח לרשות המסים נעשה לרוב באופן טכני ("שומה עצמית") ואינו לוקח בחשבון את המצב הכלכלי האישי שלכם. משום כך, בקשה להחזר מס שבח מאפשרת לפתוח את התיק מחדש, ולנצל הטבות מס שלא נדרשו בזמן אמת, ולקבל כסף בחזרה.

הזכאות להחזר מס שבח נוצרת כמעט תמיד מהפער שבין החישוב הטכני (שבוצע ביום המכירה), לבין המציאות הכלכלית האישית שלכם (שאותה ניתן להחיל בדיעבד).

כאשר שילמתם מס שבח (כלומר, לא נהניתם מהפטור של דירה יחידה), יתכן ומגיע לכם החזר באחד או יותר מהמצבים הבאים:

- ירידה בהכנסות (פריסת מס שבח): אם בשנה בה נמכר הנכס או ב-3 השנים שקדמו לה, הכנסתכם הייתה נמוכה יחסית (למשל עקב יציאה לפנסיה, אבטלה, חופשת לידה, או שכר נמוך), ניתן לבקש פריסה של מס השבח. פעולה זו מחליפה את שיעור המס הקבוע (25%) בשיעור המס השולי האישי שלכם, שלעיתים הוא נמוך משמעותית מהמס על עסקת המקרקעין.

- אי-ניצול הטבות משפחתיות (פיצול שבח): אם הנכס היה רשום על שם שני בני הזוג (או היה שייך לשניהם מהותית), אך המס חושב כאילו רק אדם אחד מכר אותו, החמצתם מדרגות מס נמוכות כפולות ונקודות זיכוי כפולות. תיקון זה לבדו שווה עשרות אלפי שקלים.

- הוצאות שלא נלקחו בחשבון בעת הדיווח על העסקה: אם במהלך השנים (לעיתים עשרות שנים לאחור) שילמתם לשיפוצים, עורכי דין, מתווכים, או שילמתם ריבית על המשכנתא ולא דרשתם את ההוצאות הללו בזמן המכירה, הרווח שחושב לכם בעת המכירה היה מנופח באופן מלאכותי. הכרה בהוצאות אלו מקטינה את הרווח המדווח ואת מס השבח על העסקה.

- קיזוז הפסדים: אם צברתם הפסדים בשוק ההון או בעסק, ולא קיזזתם אותם מול הרווח מהדירה, יתכן וניתן להשתמש בהפסדים הללו (קיזוז של הון כנגד הון). אם יש לכם הפסדים שנוצרו בשנים קודמות (אפשר ללכת אחורה ללא הגבלת זמן), ודיווחתם עליהם בזמן אמת למס הכנסה (תוך שאתם ממצים את הקיזוז לפי סעיף 92 לפקודת מס הכנסה), ניתן "לגרור" אותם קדימה ולקזז אותם מול השבח שנוצר בשנת המכירה.

החזר מס נוצר כאשר אנו "מלבישים" את נתוני האמת שלכם על העסקה ההיסטורית, ומגלים שהחוק מאפשר לכם לשלם הרבה פחות ממה שדרשו מכם בתחילה.

איך ניתן להפחית מס שבח בצורה חוקית?

אנו מבצעים בדיקת עומק לתיק ומשתמשים במנגנוני מיסוי מתקדמים:

- פריסת מס שבח: מדובר בפתרון חוקי וחכם שנועד למנוע עיוותי מס. במקום להתייחס לרווח ממכירת הנכס כסכום עתק שנפל עליכם ביום אחד (מה שמקפיץ אתכם למדרגת מס גבוהה), החוק מאפשר לנו "לפרוס" את הרווח לאחור, על פני תקופה של עד 4 שנים. המשמעות בפועל: אנו לוקחים את הרווח, מחלקים אותו ל-4 חלקים, ומוסיפים כל חלק להכנסה שהייתה לכם באותן שנים. אם בשנים אלו ההכנסה שלכם הייתה נמוכה (למשל עקב פנסיה, אבטלה, חל"ת או שכר נמוך), אתם תשלמו מס לפי מדרגות המס השולי הנמוכות שלכם באותן שנים, במקום לשלם מס אחיד וגבוה של 25%. פעולה זו לבדה יכולה לחסוך עשרות אלפי שקלים לכל מוכר.

- פיצול שבח בין בני זוג: ברירת המחדל של רשות המסים היא לראות בתא המשפחתי "נישום אחד" ולחשב את המס כיחידה אחת. עם זאת, באמצעות הליך של פיצול שבח, אנו דורשים מהרשות להכיר בכך שהנכס נמכר על ידי שני אנשים נפרדים: מהלך זה מאפשר לנו לנצל את מדרגות המס הנמוכות של שני בני הזוג (במקום רק של אחד), וחשוב מכך, לנצל פעמיים את נקודות הזיכוי האישיות ואת ההטבות הסוציאליות.

- אופטימיזציה של חישובים: בדיקת כדאיות לביצוע חישוב מס שבח לינארי מוטב מול מסלולים אחרים.

- שחזור הוצאות: כל שקל שהושקע בנכס במהלך השנים מקטין את הרווח החייב במס. אך מה עושים כשאין קבלות על שיפוץ שנעשה לפני 15 שנה? כאן נכנסת לתמונה המומחיות של שחזור הוצאות. אנו יודעים כיצד לבנות תיק ראיות חליפי המקובל על רשויות המס, המבוסס על אומדנים מקצועיים, תדפיסי בנק והוכחות עקיפות. זה כולל הכרה בשיפוצים, ריבית ריאלית על משכנתא, שכר טרחת בעלי מקצוע ועוד.

למי מגיע החזר מס שבח?

- גמלאים ופנסיונרים: זכאים להטבות מס משמעותיות בשל ירידה בהכנסות.

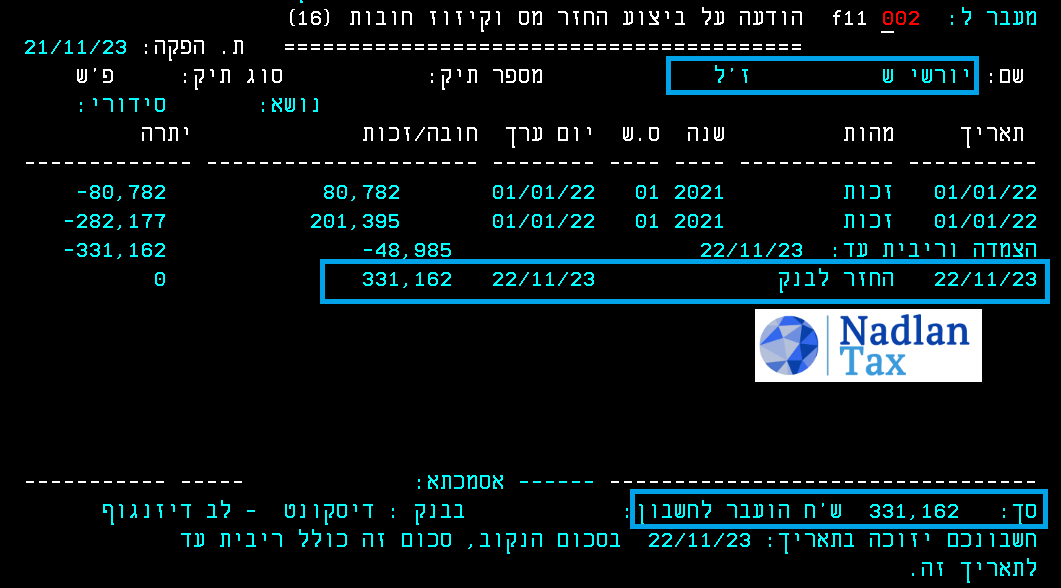

- יורשים: תיקון חישובים היסטוריים וניצול זכויות המוריש. למידע על החזר מס שבח ליורש.

- בעלי הכנסות נמוכות: סטודנטים, מובטלים או בעלי שכר נמוך בשנת המכירה וב-3 השנים שקדמו לה.

- משקיעים: בדיקת חבות בגין מס על דירה שניה וקיזוז הפסדים משוק ההון.

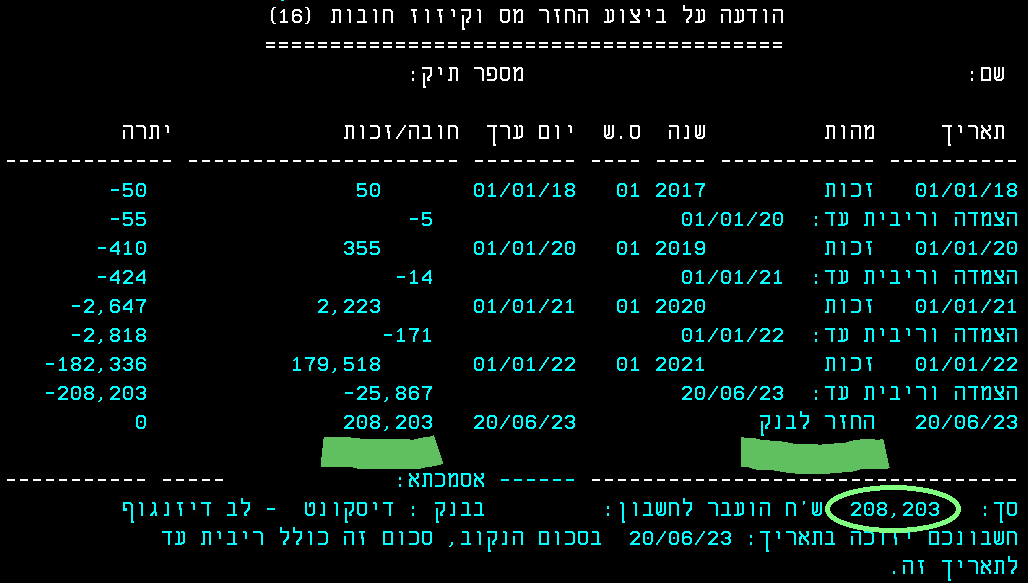

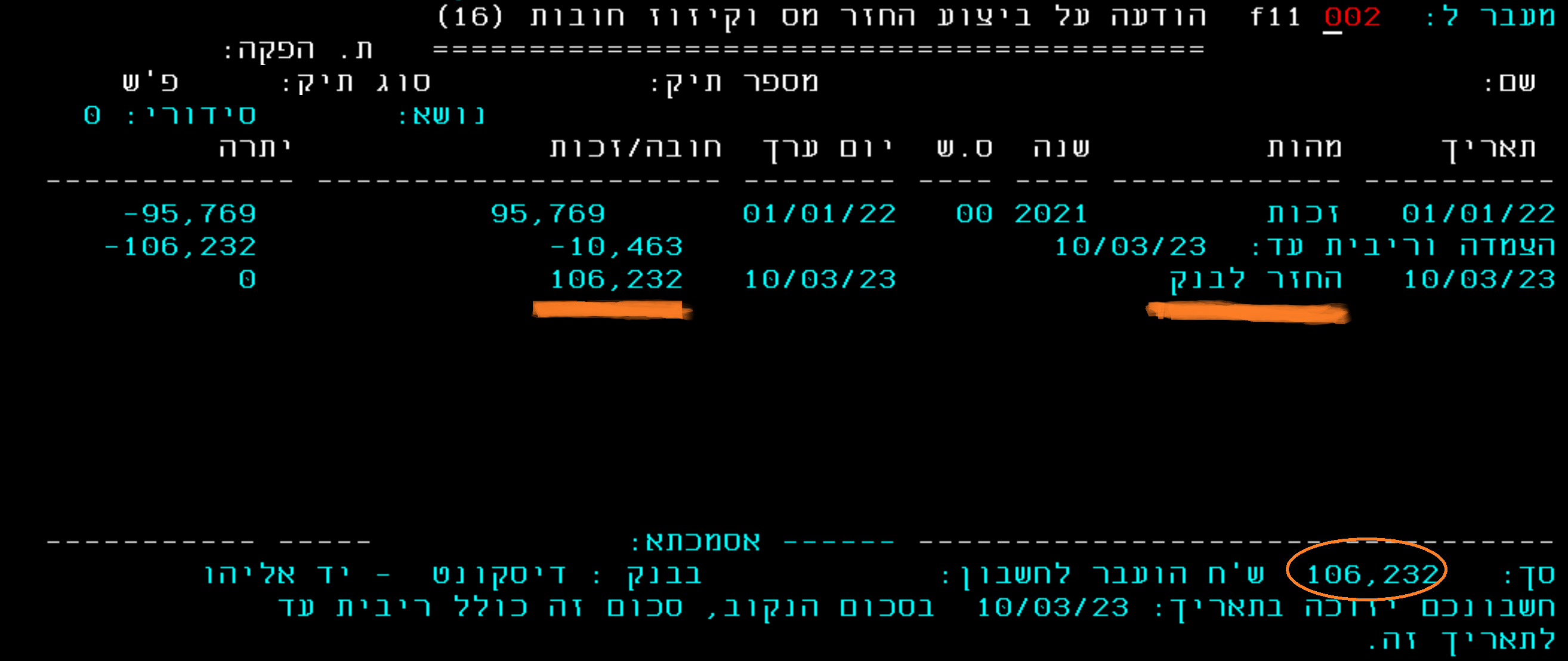

הבונוס על החזר מס שבח: 4% ריבית שנתית בתוספת ריבית והצמדה מהמדינה ! החזר מס שבח הוא גם השקעה משתלמת. על כל סכום ששילמתם ביתר, המדינה מחזירה לכם כסף פטור ממס. |

סיפור לקוח: איך בדיקה אחת שווה עשרות אלפי שקלים?

כדי לעשות סדר בכל המידע להלן דוגמא מהחיים האמיתיים.

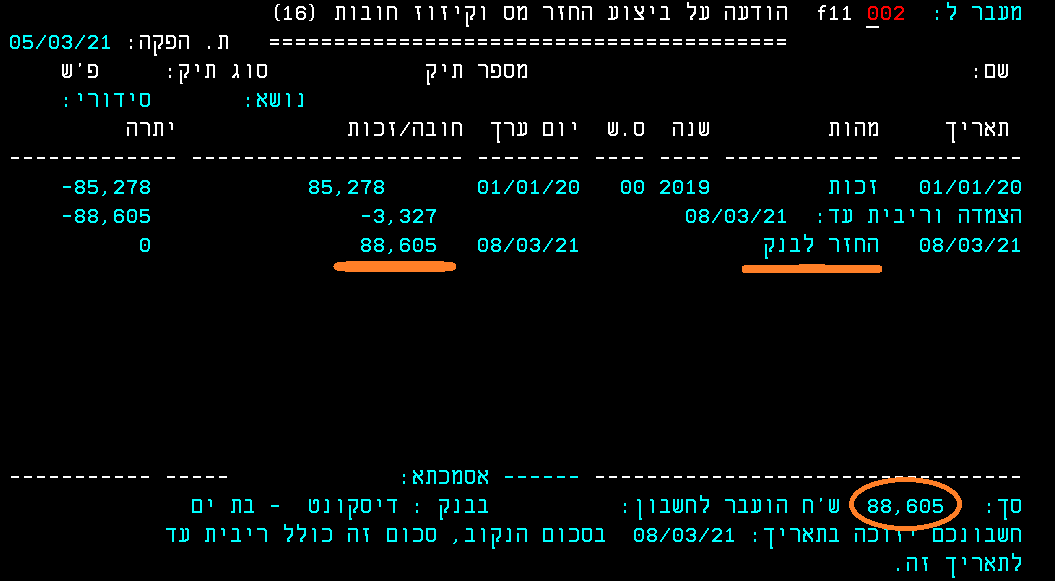

הנתונים היבשים

- הנכס: דירה שנמכרה בחיפה בשנת 2021.

- המוכרים: בני זוג בני 64.

- הרווח (השבח) מהמכירה: 400,000 ש"ח.

- המס ששולם בפועל ביום המכירה: 100,000 ש"ח (לפי חישוב אוטומטי של 25% מס).

מה גילינו בבדיקה המקצועית?

לאחר שבחנו את התיק האישי של בני הזוג, גילינו 3 נקודות קריטיות שלא דווחו בזמן אמת:

- פיצול שבח: הנכס היה רשום על שם שניהם, אך הדיווח נעשה כ"תא משפחתי אחד". פיצלנו את הרווח (200,000 ש"ח לכל אחד).

- פריסת מס: מאחר שהבעל יצא לפנסיה באותה שנה, הכנסתו הייתה נמוכה. פרסנו את חלקו ברווח על פני 4 שנים לאחור, מה שהוריד את מדרגת המס שלו מ-25% ל-10% בלבד.

- שחזור הוצאות: מצאנו אישורי בנק על ריבית ריאלית של המשכנתא לאורך השנים שלא קוזזה.

התוצאה הסופית

המס שצריך היה לשלם באמת: 16,000 ש"ח בלבד.

גובה ההחזר שקיבלו לחשבון: 84,000 ש"ח.

הבונוס: הסכום הוחזר עם ריבית והצמדה של 4% מהמדינה, מה שהוסיף עוד כמה אלפי שקלים לנטו.

איך אנחנו יכולים לעזור?

אנו ב-Nadlan Tax לא לוקחים סיכונים. לפני הפנייה לרשות המסים, נבצע סימולציה ממוחשבת (חישוב החזר מס שבח לדירה) כדי לוודא שקיימת עילה מוצקה להחזר ואין חשיפה להגדלת המס. אנו נטפל בהגשת הבקשה, בייצוג מול המפקח ובקבלת הכסף לחשבונכם.

למה שילמתי יותר מדי מיסי נדל"ן?

תפקיד רשויות המס הוא קודם כל לגבות.

איך ניתן לקבל החזרי מס שבח

צוות Nadlan Tax ידאג לכל התהליך

לקוחות ממליצים

"כל כך פשוט וכל כך משתלם! פניתי לחברה, מאוד רציניים ונחמדים. עשיתי שאלון קצר באתר שהראה שיש לי סיכוי גבוה להיות זכאית להחזר. העברתי את כל המסמכים וקיבלתי סכום שבכלל לא דמיינתי. קשה להאמין אבל זה עבד… המון תודה!"

אני רוצה להודות לצוות Nadlan Tax ולהמליץ על השירות. בהתחלה הייתי סקפטי מאוד! דיברתי עם אלון שהיה סבלני ולא ויתר. התחלתי תהליך פשוט וכמו קסם קיבלתי החזר עצום ממש בשניה האחרונה שהיה אפשר. בלי Nadlan Tax לא הייתי חולם על כזה החזר והם מאוד התאמצו להביא את הנתונים מרשויות המס בשבילי. זה לקח טיפה זמן ואני אשתי והילדים ממש אסירי תודה על שירות טוב, אנשים חביבים ויודעים את העבודה.

מאוד מומלץ! לעשות במיידי – הבדיקה לא עולה כסף!!! אני לא האמנתי ובסוף עשיתי בדיקה. ההחזר בא לי בדיוק בזמן הנכון ואני ממליצה לכל מי שמכר דירה – דחוף לבדוק אולי יש שם החזר!

"הרגשתי מאוד בנוח עם התהליך, הצוות לא דרש ממני לעשות הרבה רק לספק מסמכים ושאל המון שאלות כדי למצוא את הדרכים לקבלת החזר.

שמחתי לקבל את הבשורה… במקרה שלי עשרות אלפי שקלים שהגיעו בדיוק בזמן הנכון! ממליץ בחום על צוות Nadlan Tax מקצוענים אמיתיים."

כל מה שרציתם לדעת על החזרי מס שבח

שאלות ותשובות נבחרות

מי בכלל זכאי לקבל החזר מס שבח?

כמעט כל מי שמכר נכס (דירה, מגרש או חנות) ברווח ושילם מס שבח ב-6 השנים האחרונות. הזכאות נובעת לרוב משימוש בנקודות זיכוי שלא נוצלו, פריסת מס לשנים קודמות, הכרה בהוצאות השבחה (שיפוצים, ריבית משכנתא, שכ"ט עו"ד) או גיל המוכר (מעל 60).

מתי ניתן לקבל החזר מס שבח?

חישוב מס השבח הוא חישוב מורכב וקיימים מספר תנאים שעמידה בהם עשויה לזכות בהחזרי מס שבח. לדוגמא:

- פיצול השבח בין בני זוג.

- פריסת השבח לתקופה של עד 4 שנים.

- פריסת השבח ע"י יורשים

- קיזוז הפסדים מניירות ערך או הפסדי הון.

- קיזוז הפסדים מעסק.

- כאשר למוכר או לבן/בת זוגו יש הכנסות נמוכות בשנת המכירה וב3 השנים שקדמו למכירה.

- ניצול נקודות זיכוי שלא נוצלו

- כאשר המוכר מעל גיל 60.

- פנסיונר שמקבל קצבה.

- תושבי ישוב ספר (יישובים שמפורסמים ע"י מס הכנסה)

- דרישת ניכויים שלא נדרשו (כגון: שכ"ט עו"ד, דמי תיווך, שמאי, היטל השבחה, היטל פיתוח, שיפוצים וכו').

- כאשר נפלה טעות בחישוב השבח בעסקה.

- ניצול פטורים, הטבות, הקלות ע"פ החוק, התקנות, הפסיקה והוראות הביצוע השונות של רשות המיסים.

מכרתי נכס נדל"ן. בעסקה יוצגתי ע"י עורך דין שטיפל לי בכל העסקה, לרבות בהיבטי מס השבח. האם יכול להיות שאני זכאי להחזר?

בהחלט ייתכן שאתה זכאי להחזר, שכן קיים פער מובנה בין הדיווח המשפטי על העסקה לבין מיצוי זכויות המס האישיות שלך. עורך הדין מחויב על פי חוק לדווח על העסקה תוך 30 יום מרגע החתימה, ולעיתים קרובות, בשל הלחץ לעמוד בלוחות הזמנים ולהשלים את העברת הבעלות, השומה מוגשת ללא בדיקה מעמיקה של נתוניך האישיים. גורמים קריטיים כמו גילך, מצבך המשפחתי, גובה הכנסותיך האחרות ומספר שנות החזקת הנכס, לרוב אינם מקבלים ביטוי מדויק בחישוב הראשוני. לכן, סביר להניח שבחינה מחודשת של השומה אל מול הפרופיל הכלכלי הכולל שלך תגלה ששילמת מס ביתר ושאתה זכאי להחזר כספי.

מכרתי נכס נדל"ן. אני מגיש דוחות שנתיים למס הכנסה, יש לי רואה חשבון שמטפל לי בענייני הכספיים. האם יכול להיות שאני זכאי להחזר?

גם במקרה שבו יש לך ליווי צמוד של רואה חשבון ואתה מגיש דוחות שנתיים באופן שוטף, התשובה היא עדיין כן. למעשה, העובדה שאתה מגיש דוחות שנתיים עשויה לעיתים דווקא להגדיל את הסיכוי לכך שמגיע לך החזר שלא נוצל.

הנה הסיבות העיקריות לכך שייתכן והחזר מס השבח "נפל בין הכיסאות":

חוסר סנכרון בין המערכות: פעמים רבות קיים נתק בין הדיווח שמגיש עורך הדין למיסוי מקרקעין (בזמן המכירה) לבין הדוח השנתי שמגיש רואה החשבון למס הכנסה. אם רואה החשבון לא קיבל את נתוני השומה הסופיים או לא ביצע "פריסת מס" בדוח השנתי, ייתכן ששילמת מס מקסימלי במעמד המכירה מבלי לנצל את מדרגות המס הנמוכות שלך.

הסתכלות רב-שנתית (פריסה): גם אם הדוח השנתי שלך תקין, חישוב מס השבח דורש לעיתים פריסה אחורה של השבח על פני עד 4 שנים. בדיקה כזו דורשת הצלבה מדויקת של רווחי הנדל"ן עם כלל ההכנסות, הקיזוזים והפסדי ההון שלך בשנים שקדמו למכירה – בדיקה שלא תמיד מתבצעת באופן אוטומטי בדוח השנתי הרגיל.

ניכוי הוצאות ייעודיות: רואה חשבון המטפל בתיק שוטף לא תמיד מודע לכלל ההוצאות ההיסטוריות שהוצאו על הנכס (כמו שיפוצים מלפני עשור, אגרות או ריבית משכנתא ריאלית), אשר יכולות להפחית משמעותית את השבח ולייצר החזר.

בשל מורכבות השילוב בין חוק מיסוי מקרקעין לפקודת מס הכנסה, בדיקה ספציפית של שומת מס השבח אל מול הדוחות השנתיים שלך היא הדרך היחידה לוודא שלא שילמת שקל מיותר.

מכרתי נכס נדל"ן בשנת 2020. האם אתם עדיין יכולים לבדוק לי אפשרות לקבלת החזר?

- במס שבח (מיסוי מקרקעין) ניתן לבקש תיקון שומה עד 4 שנים מיום עריכת השומה.

- במס הכנסה ניתן לבקש החזרים עד 6 שנים אחורה.

נציין שבמקרים מסוימים ניתן להאריך את המועדים הנ"ל, אך הדבר מתאפשר בנסיבות מיוחדות בלבד. נכון לשנת 2026 השומה במס שבח התיישנה ולכן לא ניתן לבקש תיקון שומה. ניתן לבקש החזר במס הכנסה, כמובן במידה ועומדים בקריטריונים.

מהו "סוד" פריסת המס (ליניאריות מוטבת) שכולם מדברים עליו?

עד שנת 2014, מכירת דירת מגורים מזכה הייתה פטורה ממס כמעט לחלוטין. ב-1.1.2014 בוטל הפטור הגורף, אך נקבע חישוב הוגן:

על השבח שנצבר עד סוף 2013 – משלמים 0% מס.

על השבח שנצבר מ-2014 ואילך – משלמים מס בשיעור של 25%.

ה"טריק": החלוקה היא "ליניארית" (לפי זמן). אם החזקת בנכס 20 שנה ורק שנתיים הן אחרי 2014, תשלם מס רק על 10% מהרווח.

למה זה שווה כסף? במקום לשלם 25% "פיקס" על כל הסכום בשנה אחת, מחלקים את הרווח על פני 4 שנים.

אם באותן שנים היו לך הכנסות נמוכות, נקודות זיכוי שלא נוצלו, או שהיית מעל גיל 60 (המעניק מדרגות מס נמוכות יותר על רווחי הון), המס על החלק היחסי יכול לרדת מ-25% ל-10% ואפילו ל-0%.

מהי השפעת המצב הביטחוני והכלכלי על מס השבח שלי?

1. ירידה בהכנסות השוטפות (אפקט ה"מדרגות")

המצב הביטחוני הוביל לא פעם לעצירת עסקים, חל"ת מרצון או כפייה, או ירידה ברווחיות של עצמאיים.

איך זה עוזר לך? אם בשנים 2023–2025 ההכנסה שלך נפגעה, מדרגות המס השנתיות שלך נותרו "ריקות". כשמבצעים פריסת מס שבח לאחור, השבח מהדירה נכנס לתוך המדרגות הנמוכות האלו (10%, 14%) במקום לשלם עליו 25% אוטומטיים.

2. הפסדי הון בשוק ההון

התנודתיות הגבוהה בבורסה בתקופות ביטחוניות רגישות גורמת לרבים לממש הפסדים בניירות ערך.

הקשר למס שבח: ניתן לקזז הפסדי הון ריאליים מניירות ערך כנגד השבח הריאלי מהמקרקעין. אם מכרת מניות בהפסד במהלך שנות הלחימה או המשבר הכלכלי, זהו נכס ששווה כסף ויכול להפחית את מס השבח ששילמת בעסקה.

3. אינפלציה ומדד המחירים לצרכן

מס השבח משולם על השבח הריאלי בלבד. בתקופה של אינפלציה גבוהה, חלק משמעותי מעליית ערך הנכס הוא "שבח אינפלציוני" (עלייה נומינלית בלבד).

השפעה ישירה: ככל שהמדד עלה יותר בתקופת ההחזקה בנכס, כך גדל החלק מהרווח שפטור ממס (או חייב במס של 10% בלבד על שבח שנצבר עד 1993). ב-2026, חישוב מדויק של הצמדה למדד הוא קריטי כדי לא לשלם מס על רווח "על הנייר" בלבד.

4. הטבות והקלות למשרתי מילואים ותושבי קווי עימות

במסגרת חקיקת החירום ועדכוני המס של 2024-2026, ניתנו לעיתים נקודות זיכוי נוספות או מענקים למשרתי מילואים פעילים ולתושבים שפונו.

ניצול בפריסה: נקודות זיכוי אלו שלא נוצלו כנגד שכר עבודה (כי ההכנסה הייתה נמוכה מדי) יכולות לעיתים לשמש לקיזוז מס השבח בתוך דוח הפריסה השנתי.

שילמתי מס שבח במעמד המכירה, האם זה אומר שהחישוב סופי?

לא. חשוב להבין שחוק מיסוי מקרקעין ופקודת מס הכנסה הם כמו שני קווים מקבילים שנפגשים רק בדיעבד. הנה הסיבות לכך שהחישוב ששילמת אינו סופי:

דיווח לפי "ברירת מחדל": עורך הדין מדווח על העסקה לפי שיעור המס המקסימלי (לרוב 25% מהשבח הריאלי). רשות המסים גובה את הכסף הזה כדי להבטיח את חוב המס, אך היא לא יודעת באותו רגע מהו המצב הכלכלי הכולל שלך באותה שנה.

התחשבנות שנתית: מס שבח הוא מקדמה על חשבון מס הכנסה. רק בסיום שנת המס, כשמתברר כמה הרווחת מכל המקורות (שכר, עסק, קצבאות, ניירות ערך, דמי שכירות), ניתן לחשב את המס האמיתי. אם היו לך נקודות זיכוי שלא נוצלו או הכנסות נמוכות, החישוב ה"סופי" של עורך הדין יתברר כגבוה מדי.

הזכות לתיקון שומה: החוק מעניק לך חלון זמן של 4 שנים לבקש "תיקון שומה" במיסוי מקרקעין. במס הכנסה ניתן להגיש דוחות שנתיים 6 שנים אחורה. זהו הליך רשמי שבו אתה מציג נתונים שלא היו ידועים בזמן המכירה (כמו קבלות על הוצאות נוספות או בקשה לפריסת מס) ומבקש את ההפרש בחזרה.

האם הבדיקה כרוכה בעלויות או בסיכון מול רשות המיסים?

ממש לא. הבדיקה הראשונית לזיהוי פוטנציאל ההחזר היא ללא עלות. חשוב להבין – אנחנו לא "מתווכחים" עם החוק, אלא מוודאים שמיציתם את כל ההקלות שהחוק ממילא מעניק לכם. במקרה שבו מתגלה כי לא מגיע החזר, פשוט לא מגישים בקשה, כך שאין סיכון לתשלום נוסף.

תוך כמה זמן הכסף נכנס לחשבון הבנק?

מרגע הגשת הדוחות והמסמכים הנדרשים לרשות המיסים, תהליך האישור והעברת הכספים לוקח בדרך כלל בין 4 ל-8 חודשים. הבונוס? הכסף שמוחזר אליכם נושא ריבית והצמדה של 4% מהיום ששילמתם אותו, מה שהופך את ההמתנה למשתלמת במיוחד.

מס שבח חנות – המדריך המקצועי למכירת חנות (2025)

מכירת נכס מסחרי כמו חנות או משרד שונה מהותית ממכירת דירת מגורים, במיוחד בהיבט המיסוי. רבים מבעלי נכסים מסחריים, מופתעים לגלות שחבות מס השבח על

שומה לפי מיטב השפיטה במיסוי מקרקעין – כל המידע

קיבלתם הודעה מרשות המסים על "שומה לפי מיטב השפיטה" ואתם לא בטוחים מה זה אומר? מדובר באחד המצבים המורכבים והמשמעותיים ביותר במיסוי מקרקעין – מצב

סעיף 85 לחוק מיסוי מקרקעין – מהם המועדים לתיקון שומה?

סעיף 85 לחוק מיסוי מקרקעין, הוא אחד הסעיפים החשובים והקריטיים ביותר, עבור נישומים המבקשים לתקן שומת מס שבח או שומת מס רכישה. שאלת המועדים להגשת

מס שבח על נכס שנרכש בשקל ישן ונמכר בשקל חדש – המדריך המלא

רכשתם דירה או נכס מקרקעין, בין השנים 1980-1985 כשהמטבע בישראל היה השקל הישן (ש"י)? היום, כשאתם מוכרים את הנכס בשקלים חדשים (ש"ח), מתעוררת שאלה חשובה:

שווי רכישה למס שבח – איך קובעים כשאין חוזה או מסמכים?

אתם עומדים למכור דירה או מגרש שרכשתם לפני 20, 30 או אפילו 50 שנה, ופתאום מגלים שחוזה הרכישה המקורי נעלם. אולי הוא אבד במהלך מעבר

מס שבח על דירה שנקנתה בדולרים ונמכרה בשקלים – המדריך המעשי

רכשתם דירה, או נכס מקרקעין אחר בדולרים לפני שנים ועכשיו אתם מוכרים אותו בשקלים? שאלה נפוצה שעולה היא: איך בדיוק מחשבים את מס השבח במצב