מס שבח חנות – המדריך המקצועי למכירת חנות (2025)

מכירת נכס מסחרי כמו חנות או משרד שונה מהותית ממכירת דירת מגורים, במיוחד בהיבט המיסוי. רבים מבעלי נכסים מסחריים, מופתעים לגלות שחבות מס השבח על

מכירת נכס מסחרי כמו חנות או משרד שונה מהותית ממכירת דירת מגורים, במיוחד בהיבט המיסוי. רבים מבעלי נכסים מסחריים, מופתעים לגלות שחבות מס השבח על

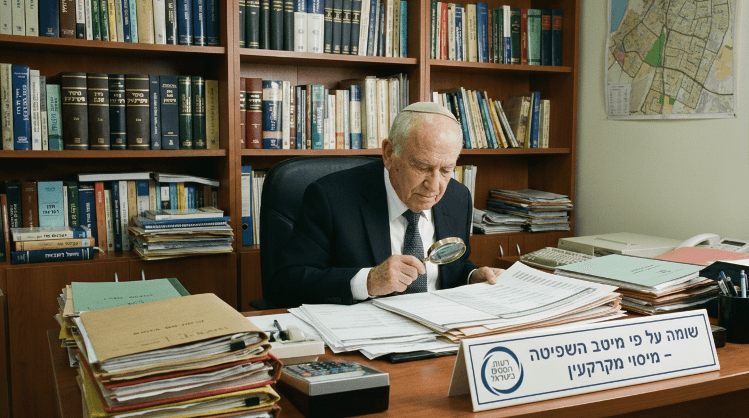

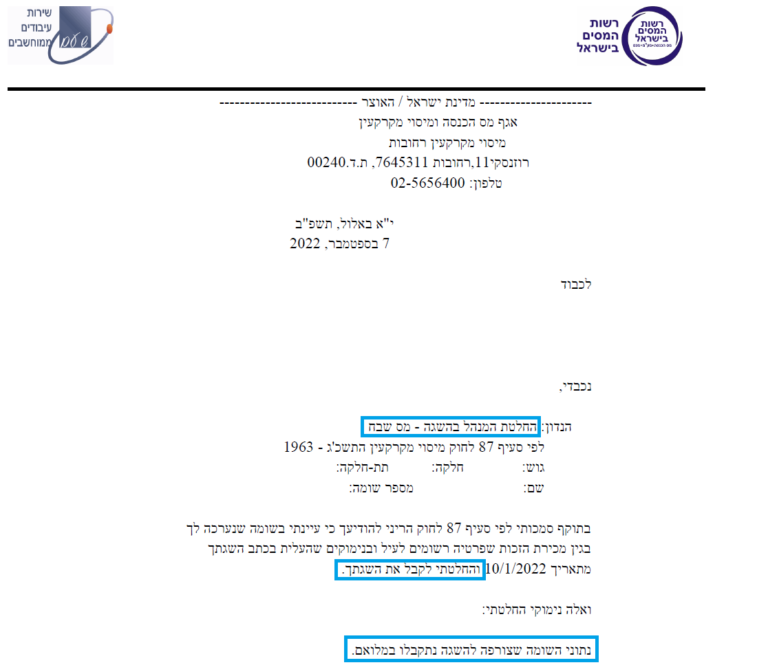

קיבלתם הודעה מרשות המסים על "שומה לפי מיטב השפיטה" ואתם לא בטוחים מה זה אומר? מדובר באחד המצבים המורכבים והמשמעותיים ביותר במיסוי מקרקעין – מצב

סעיף 85 לחוק מיסוי מקרקעין, הוא אחד הסעיפים החשובים והקריטיים ביותר, עבור נישומים המבקשים לתקן שומת מס שבח או שומת מס רכישה. שאלת המועדים להגשת

רכשתם דירה או נכס מקרקעין, בין השנים 1980-1985 כשהמטבע בישראל היה השקל הישן (ש"י)? היום, כשאתם מוכרים את הנכס בשקלים חדשים (ש"ח), מתעוררת שאלה חשובה:

אתם עומדים למכור דירה או מגרש שרכשתם לפני 20, 30 או אפילו 50 שנה, ופתאום מגלים שחוזה הרכישה המקורי נעלם. אולי הוא אבד במהלך מעבר

רכשתם דירה, או נכס מקרקעין אחר בדולרים לפני שנים ועכשיו אתם מוכרים אותו בשקלים? שאלה נפוצה שעולה היא: איך בדיוק מחשבים את מס השבח במצב

מכרתם דירה או נכס מקרקעין, שנרכש בלירות ישראליות לפני שנות ה-80? אתם לא לבד. רבים מהמוכרים מגלים שחישוב מס השבח על נכסים היסטוריים מסוג זה

מה זה מס שבח? מיד נדבר על בקשה להחזר מס שבח, אבל קודם נבין מה זה מס שבח. מס שבח הוא מס שחל על הרווח

כאשר מוכרים נכס מקרקעין בישראל ועומדים בפני חבות תשלום מס שבח, אחד הצעדים המרכזיים שיש לבדוק, הוא איזה הוצאות מוכרות ניתנות לניכוי בעסקה, לצורך חישוב

רכישת דירה שנייה עשויה לכלול תשלום גבוה של מס רכישה על דירה שנייה. מצד שני, גם מכירת דירה שניה עשויה לכלול תשלום גבוה של מס

מחשבון מס שבח מקרקעין סימולטור לחישוב מס ליניארי (כולל ניכויים והצמדה) 1. נתוני הנכס תאריך רכישה שווי רכישה (בש"ח) תאריך מכירה שווי מכירה (בש"ח) 2.

מתי מגישים בקשה לתיקון שומה? האם יש זמן מוגבל להגשת הבקשה ומי בכלל יכול להגיש אותה?צוות נדל"ן טקס – Nadlan Tax מסביר. חובת דיווח על

עסקאות לרכישה או למכירה של מקרקעין בישראל, ברוב המקרים חייבות בתשלום מס. חבות המס מחושבת על ידי הנישום או על ידי מנהל מיסוי מקרקעין והצדדים

במסגרת שינויי חקיקה רבים במשך השנים, נוצרו שכבות מס לפי תקופות שונות, שהחישוב שלהן מכונה – חישוב מס שבח לינארי. מס שבח חל על הרווח

אם שילמתם בעבר מס שבח או שאתם מתכוונים לשלם כעת מס שבח או מקדמה על חשבון מס שבח, ע"י שובר תשלום באופן מקוון באתר רשות

במאמר זה נרחיב מהי פריסת מס שבח מקרקעין, מתי כדאי לבצע אותה, איך מגישים את הבקשה ועוד מידע רלוונטי לנושא. כאשר מבוצעת עסקת נדל"ן שבגינה

חישוב מס שבח נעשה לאחר מכירת נכס נדל"ן כגון בית פרטי, דירה, חנות, קרקע או משרד – וזאת ככל שהמכירה נשאה רווח והיא אינה פטורה

מיסוי נדל"ן הינו אחד מהרכיבים הגדולים ביותר של תקציב המדינה. המדינה מכניסה כל שנה מיליארדים ממיסים ישירים ועקיפים בעסקאות שונות הקשורות למקרקעין. בישראל קיימים מיסים

במידה ואתם מעוניינים לבצע עסקת נטו במקרקעין, כדאי לכם להכיר מקרוב מספר מושגים חשובים, אשר בקיאות בהם תסייע לכם לצלוח את העסקה בצורה מיטבית. רבים

במידה ומכרתם נכס מקרקעין אותו ירשתם ביחד עם יורשים נוספים, ככל הנראה שילמתם מס שבח בגין הירושה. חשוב לדעת שניתן ורצוי לבצע הליך של פריסת מס

בעת מכירת דירת יוקרה, חישוב מס השבח עשוי להיות מורכב במיוחד. רבים מהמשקיעים ובעלי הדירות בישראל אינם מודעים לכך שדירות יוקרה כפופות לכללים שונים מדירות

לעיתים מכירת נכס מקרקעין מחייבת אישור של בית המשפט — למשל בעת הליך משפטי של כינוס נכסים, פירוק שיתוף, גירושין, או מכירה על ידי אפוטרופוס

בעת מכירת דירות מגורים בישראל, לא מעט מוכרים מופתעים לגלות כי העסקה שלהם כוללת רכיב נוסף החייב במס — זכויות הבנייה. בעוד שמס שבח חל

חוק מיסוי מקרקעין (שבח ורכישה), תשכ"ג-1963 קובע כי על המוכר זכות במקרקעין, לשלם מס שבח בגין מכירת מקרקעין בישראל – וזאת כאשר נוצר רווח בעסקה

מהו מס שבח? לפני שנדבר על האפשרויות של הפחתת מס שבח, תחילה נבין מה הוא מס שבח. כאשר מוכרים זכות במקרקעין במדינת ישראל (דירה, מגרש,

לאחרונה נשמעות לא מעט שיחות שנוגעות להליך של חישוב פחת מס שבח. שכן, ישנן לא מעט מצבים שבהם מתבצעים תיקוני שומה עצמית, שמתרחשים לאחר מכירת

מכירת נכס מקרקעין הינה עסקה החייבת במס שבח, וזאת ככל שלא קיים למוכר פטור בגין המכירה וכמובן רק כאשר יש רווח בעסקה. המס בגין עסקאות

מס שבח הוא אחד המיסים המורכבים ביותר לחישוב בעולם הנדל"ן. הוא חל כאשר יש רווח ממכירה של דירה או כל נכס מקרקעין אחר כגון: משרד,

מס ירושה או מס ירושות, מכונה גם מס עיזבון. זהו מס שחל בעבר על כספים ונכסים שעברו בירושה. המס חל בישראל על ירושות ועזבונות, מעל

במידה וביצעתם עסקת נדל"ן בשש השנים האחרונות, יכול להיות שמגיע לכם החזר מס שבח דירה. למרבה הצער, אנשים רבים כלל אינם ערים לזכאותם להחזר. במאמר

בין אם אתם מוכרים נכס מקרקעין ובין אם אתם רוכשים נכס, חשוב לבצע תכנון מס מוקדם, עוד בטרם חתימה על העסקה. תכנון מס בעסקאות נדל״ן,

תושב חוץ הינו מי שאינו תושב ישראל. דהיינו מי שאינו עומד בהגדרת תושב ישראל בפקודת מס הכנסה, הקובעת בין היתר שמרכז חייו של תושב החוץ אינו

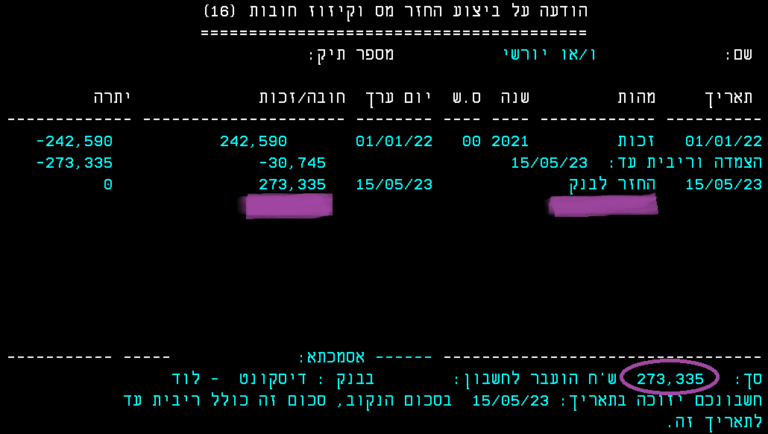

נכסי מקרקעין המתקבלים בירושה, מעלים איתם שאלות רבות לגבי חבות המס במכירתם. במיוחד אם הבעלות על הנכס מתחלקת בין מספר יורשים, או כאשר יש הבדלי

אם אתם מתכננים למכור מגרש שבבעלותכם, עליכם לדעת כי ככל הנראה יהיה עליכם לשלם מס שבח גבוה בגין העסקה. מס שבח על מגרש ובכלל, הוא

עד לפני כמה שנים, רוב האוכלוסייה בישראל היתה פטורה מתשלום מס שבח במכירת דירה יחידה ובמכירת דירה שאינה יחידה. ניתן היה למכור דירה כל 4

אצלנו בנדל"ן טקס, אנו חולקים סיפורי הצלחה בבלוג שלנו, על מנת לעודד אנשים שלא מאמינים שניתן לקבל החזרי מס שבח מרשויות המדינה – שיראו ולא

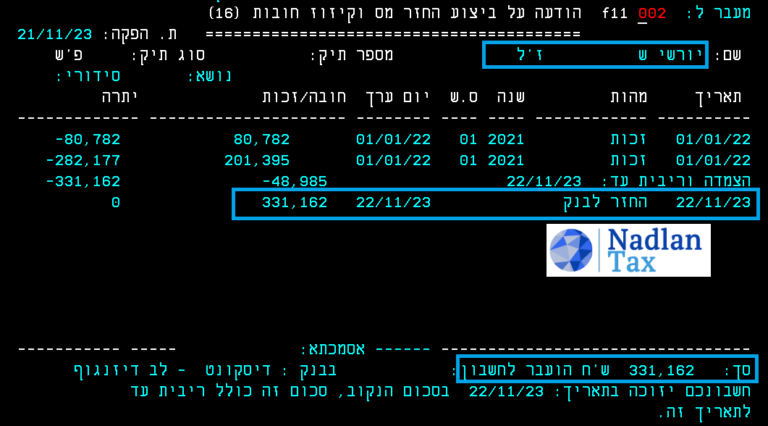

אנו שמחים לשתף סיפור הצלחה עדכני של לקוח שלנו שקיבל החזר מס שבח משמעותי על מכירת נכס עם זכויות בנייה שהתקבל אצלו בירושה. הצוות שלנו,

כשאדם אהוב נפטר, הדבר האחרון שחושבים עליו הוא מיסים. עם זאת, חשוב לדעת שכאשר המנוח מכר נכס מקרקעין בחייו, ייתכן שיחכה ליורשים החזר מס ניכר.

בנדל"ן Tax, אנו מחויבים לעזור ללקוחותינו לקבל את החזר המס המרבי לאחר מכירת הנכס שלהם. לאחרונה היה לנו העונג לעבוד עם אורי סטודנט למשפטים בן

על קרקע של לקוח שלנו בתל אביב, מונה כונס נכסים ע"י בית משפט לצורך פירוק שיתוף במקרקעין. הקרקע נמכרה לאחר הליך של התמחרות. לאחר שכונס

האם נכים זכאים לפטור ממס שבח? התשובה הפשוטה היא לא. אין בחוק פטור ייעודי לנכים, הסיבה למצב זה היא ההפרדה החוקית – בין הכנסות ממכירת

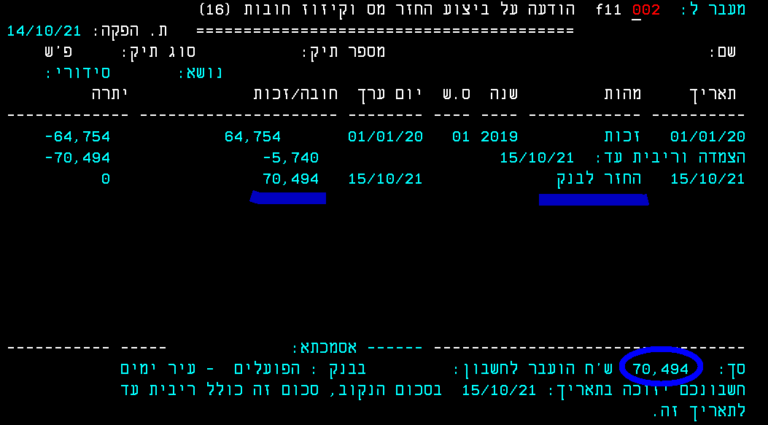

בשנת 2019 מכר אזרח ישראלי קרקע במרכז הארץ. סמוך למכירה הוא נדרש לשלם מס שבח בסכום של כ- 100,000 ש"ח. לאחר פנייה לצוות המומחים שלנו,

לקוח שלנו מכר דירה בשנת 2021. לאחר העסקה רשויות המס דרשו ממנו תשלום מס שבח של 94,407 ש"ח – וזאת עקב חישוב המס בצורה שגויה

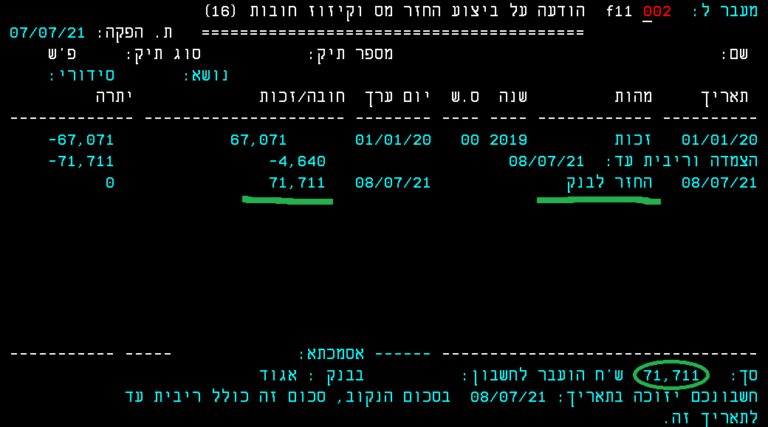

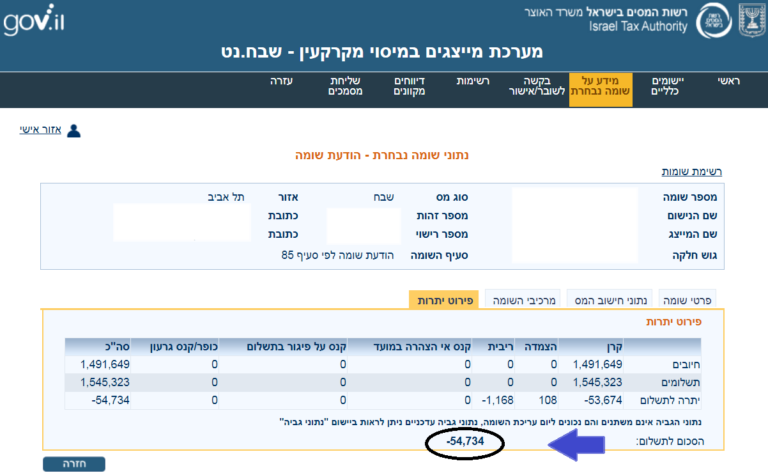

פנסיונר מנתניה מכר נכס מסחרי שקיבל בירושה בשנת 2019. לאחר בחינה מחודשת של העסקה ע"י צוות המומחים שלנו, הוא קיבל החזר מס שבח של 71,711

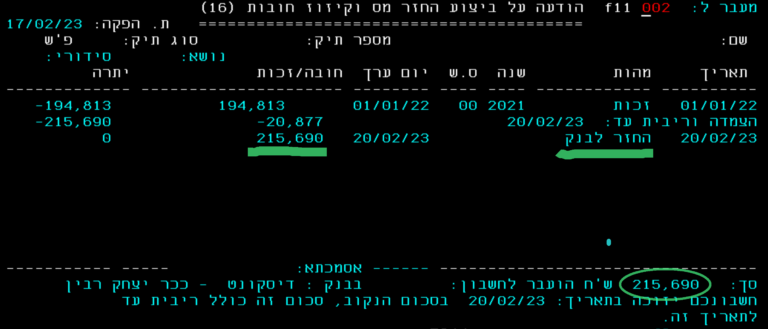

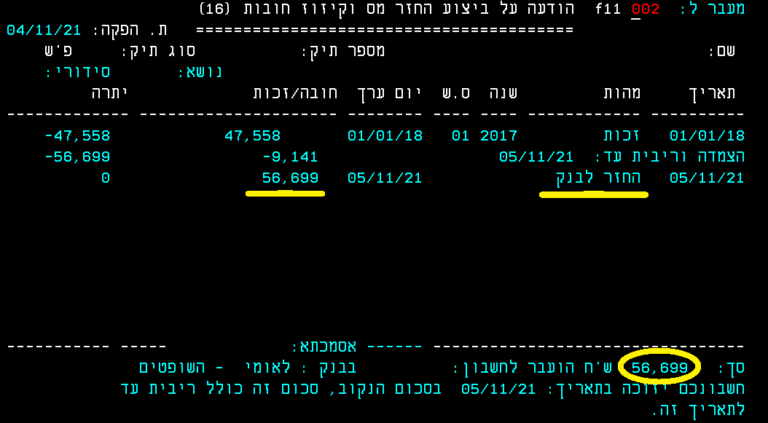

בני זוג מצפון הארץ מכרו דירת מגורים בשנת 2017. לאחר בחינה מחודשת של העסקה ע"י צוות המומחים שלנו, הם קיבלו החזר מס שבח של 56,699

תפקיד רשויות המס הוא קודם כל לגבות.רוב האנשים שמכרו נכס נדל"ן בשנים האחרונות לא יודעים שהם שילמו יותר מידי. כך גם קרה לנורית לקוחה שלנו

בעת מכירת נכס מקרקעין, ככל ותהליך המכירה נושא רווח, המוכר חייב לפי החוק לשלם מס שבח על רווחי המכירה – וזאת אם לא התקבל פטור

דרך המלך לקבל פטור ממס שבח, היא כאשר למוכר יש דירת מגורים יחידה והוא עומד בקריטריונים הקבועים בחוק. אך מהו הדין כאשר למוכר יש דירה

חישוב החזר מס שבח צריך להתבצע במקרים בהם אתם מעוניינים לבדוק, האם שילמתם מס שבח גבוה יותר ממה שהייתם צריכים, או האם שולם מס כאשר

במידה שביצעתם לאחרונה עסקת נדל"ן, אתם עשויים להיות זכאים לקבל החזר מס שבח מקרקעין בסך עשרות אלפי שקלים מהמדינה. במאמר זה ננסה לעשות סדר בנושא,

עורך דין מומחה למיסוי מקרקעין הוא עו"ד המתמחה בכל התחומים הקשורים למיסוי נדל"ן, הכוללים בין היתר: מס שבח, מס רכישה, מע"מ, מס יסף, מס הכנסה,

סעיף 110 לחוק הירושה שכותרתו "חלוקה על פי הסכם", מאפשר ליורשים לפעול בניגוד להוראות חלוקת הירושה הקבועות בצוואה, או באין צוואה – בניגוד לדין שחל

בעסקת נדל"ן רגילה בדרך כלל המוכר משלם מס שבח והקונה משלם מס רכישה. מס שבח משולם על ההפרש בין מחיר הקנייה למחיר המכירה. אבל מה

מס שבח הוא מס אותו נדרש לשלם כמעט כל אדם שמוכר נדל"ן – עבור הרווח במכירה. המס חל על עליה בערך הנכס, שהתרחשה מיום קניית

כל מי שעומד לפני מכירה או רכישה של נכס נדל"ן, חייב להכיר את כל הניואנסים השונים של היבטי המיסוי. יש לזכור כי בכל עסקת מקרקעין

אזרחים רבים משלמים מס שבח לאחר מכירה של נכס מקרקעין. לעיתים רבות, מתברר שהם שילמו יותר מידי לרשויות המדינה. מאמר זה יעסוק בהליך בדיקת החזר

מוכרי נכסי מקרקעין משלמים מס שבח בסכומים גבוהים מאוד, כאשר קיימים מקרים רבים בהם ניתן להפחית משמעותית את תשלום מס השבח או שניתן לקבל פטור

החזר מס שבח ירושה פנסיונרית ממרכז הארץ מכרה 2 דירות ירושה – בשנת 2015 ובשנת 2019 הכוללות זכויות בנייה בלתי מנוצלות. לאחר בחינה מחודשת של

כאשר מוכרים ברווח זכות במקרקעין במדינת ישראל, יש לשלם מס שבח – וזאת כל עוד לא חל פטור ממס שבח בעסקה. מס השבח הוא למעשה

חוק מיסוי מקרקעין הוא החוק שמסדיר את ענייני המס, אשר חלים במדינת ישראל על עסקאות מקרקעין. על פי דיני המס, כאשר מבוצעת עסקת מקרקעין, חלה

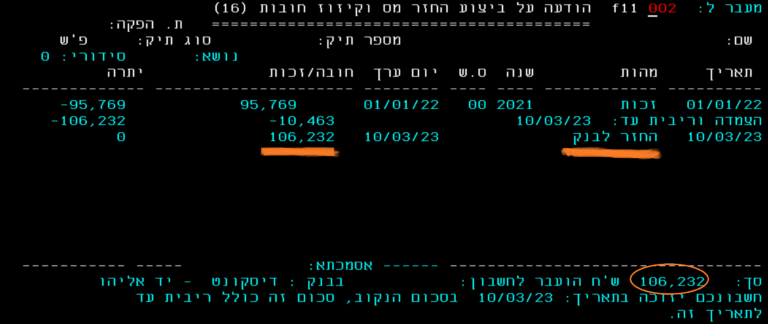

החזר מס שבח בגין מכירת חנות לקוח שלנו, פנסיונר ממרכז הארץ מכר חנות בתל אביב בשנת 2019. לאחר בחינה מחודשת של העסקה ע"י צוות המומחים

ניתן להפחית מס שבח ע"י ביצוע פיצול של מס השבח בין בני זוג. כאשר מבוצעת עסקת נדל"ן ע"י בני זוג שבגינה יש חיוב במס שבח,

כאשר אדם יוצא לפנסיה ומקבל קצבה – הכנסותיו מהקצבה חייבות במס הכנסה מלא לפי שיעורי המס האישיים שלו. במסגרת תיקון 190 לפקודת מס הכנסה נקבעו